MyLife egyszeri díjas megtakarítás

Jól átlátható befektetési konstrukció, ami akár azonnal elérhető vésztartalékot jelenthet Önnek és családjának.

MIK AZ ELŐNYEI?

- Hosszú távú díjfizetési kötelezettség nélkül, akár rövid időtartamra is megkötheti.

- A távolabbi célok megvalósításához is jó megtakarítási forma.

- Segítségével a váratlan helyzetek anyagi kihívásaira is felkészülhet.

- Eseti befizetésekkel bármikor növelheti a kitűzött célra szánt megtakarítást.

- Nyugdíjbiztosításként is megkötheti.

- Ha nem nyugdíjbiztosításként jön létre a szerződés, eseti befizetéseihez bármikor hozzáférhet.

- Kockázatvállalásának megfelelő befektetési portfóliót állíthat össze.

- A legalább 6 éves tartamra kötött szerződések után a szerződés tartamától függően – az alább meghatározott időpontokban – eseti díjként hűségjóváírás jár, amivel teljes egészében visszakaphatja a szerződéskötéskor felmerülő forgalmazási költséget.

Ide kattintva

Azonnali Árajánlat kérés Ingyen Megtakarításra, Befektetésre

Az élet úgy jó, ha zajlik, amihez persze az anyagi biztonság is elengedhetetlen. A Generali MyLife egyszeri díjas életbiztosítás kiváló lehetőség, ha újra elhelyezné a már összegyűjtött megtakarításait, illetve ha több lábon szeretne állni – más befektetések mellett ideális választás. Vésztartalékra bármikor szüksége lehet: a befizetett egyszeri és eseti megtakarítások számos tervezett vagy váratlan eseményre jelenthetnek megoldást.

| Tartam | Biztosítási évforduló |

|||||

| 5 év | 6 év | 7 év | 8 év | 9 év | 10 év | |

| 6 év | 2,55% | |||||

| 7 év | 2,975% | |||||

| 8 év | 1,70% | 1,70% | ||||

| 9 év | 1,9125% | 1,9125% | ||||

| 10 vagy afeletti | 2,125% | 2,125% | ||||

- Ajándék biztosítási védelem: Az első biztosítási évben ajándékba adjuk a közlekedési baleseti halál esetére szóló kiegészítő biztosítást, amelynek keretében halál esetén az egyszeri díj 10%-át, de legalább 100 000 Ft biztosítási összeget fizetünk ki.

- Csak kényelmesen: vágja zsebre befektetéseit!Szeretne naprakész lenni befektetéseivel kapcsolatban? A Generali Befektetés applikációval bármikor nyomon követheti befektetési egységekhez kötött életbiztosítását. Tudjon meg többet!

- Annak, aki a banki kamatoknál magasabb hozam elérésére törekszik.

- Annak, aki okosan szeretné befektetni a pénzét, és kockázatmegosztással csökkentené az esetleges veszteségeket.

- Annak, aki az eszközalapokból saját befektetési portfóliót szeretne összeállítani.

- Annak, aki együtt tud élni az eszközalapok árfolyamváltozásaival.

MILYEN ESZKÖZALAPOK KÖZÜL VÁLASZTHAT?

RENDSZERES ÉS ESETI DÍJHOZ VÁLASZTHATÓ ESZKÖZALAPOK

ALACSONY KOCKÁZATÚ

Az alacsony kockázati kategóriába sorolt eszközalapok választásakor normál piaci ármozgás esetén kicsi a valószínűsége az extrém tőkevesztésnek. A tőkevesztés kockázata a helyes befektetési időtáv megválasztásával és megfelelő befektetési portfólió kialakításával tovább csökkenthető. Mindazonáltal extrém piaci árfolyamváltozások esetén (pl. államcsődnél) az alacsony kockázati kategóriába sorolt eszközalapoknál is előfordulhat teljes elértéktelenedés.

- Pénzpiaci 2016

- Hazai kötvény

KÖZEPES KOCKÁZATÚ

A közepes kockázati kategóriába sorolt eszközalapok választásakor akár normál piaci ármozgás esetén is szignifikánsan alakulhat az eszközalap mögöttes befektetéseinek értéke, a befektető várakozásaival ellentétes piaci árfolyamváltozások hatásai szintén felerősítve jelentkezhetnek. A fentiekre tekintettel ilyen eszközalapok választása a fokozott kockázathoz mért kockázatviselő hajlandósággal és kockázatviselő képességgel, valamint a piac működésének ismeretével rendelkező ügyfelek számára ajánlott.

- Tallózó abszolút hozam

- Világjáró kötvény

- Horizont 5+ vegyes

- Horizont 10+ vegyes

MAGAS KOCKÁZATÚ

A magas kockázati kategóriába sorolt eszközalapok választásakor mind a piaci ármozgás révén keletkező esetleges nyereség, mind a piaci ármozgás révén keletkező esetleges veszteség extrém módon meghaladhatja a befektetők várakozásait. Az eszközalap jellegéből adódóan a mögöttes befektetések fokozott kockázattal járnak, beleértve a teljes elértéktelenedés lehetőségét is. A fentiekre tekintettel ilyen eszközalapok választása a fokozott kockázathoz mért kockázatviselő hajlandósággal és kockázatviselő képességgel, valamint a piac működésének alapos ismeretével rendelkező ügyfelek számára ajánlott.

- Hazai részvény

- Horizont 15+ vegyes

Esti Díjhoz további eszközalapokat is választhat

- Világmárkák részvény

- Fejlett világ részvény

- Fejlődő világ részvény

ÍGY MŰKÖDIK A GYAKORLATBAN

András kevesli a bankja kamatait, szeretné megnövelni megtakarított pénzét, mivel nemsokára gyarapodik a család, és szüksége van biztonsági tartalékra. Úgy gondolja, egy kicsivel nagyobb kockázat is belefér, ha így nagyobb nyereség várható, ezért a Generali MyLife egyszeri díjas, befektetési egységekhez kötött életbiztosítását választja, aminek köszönhetően még a Generali is hozzájárul pénzének gyarapodásához a hűségjóváírásoknak köszönhetően. Mivel egész nap rohan, letölti a Generali Befektetés applikációt a telefonjára, így amikor van egy szabad perce, rögtön megnézheti, hogyan alakulnak az árfolyamok.

KÖSSE MEG NYUGDÍJBIZTOSÍTÁSKÉNT 20%-OS ADÓJÓVÁÍRÁSSAL!

A hatályos személyi jövedelemadóról szóló törvény szerint az adott évben a nyugdíjbiztosításra befizetett rendszeres és eseti díj 20%-ával megegyező összegű – de maximum 130 000 Ft – adójóváírást vehet igénybe, melyet mindig a következő évi adóbevallásában igényelhet. Kezdje időben a megtakarítást!

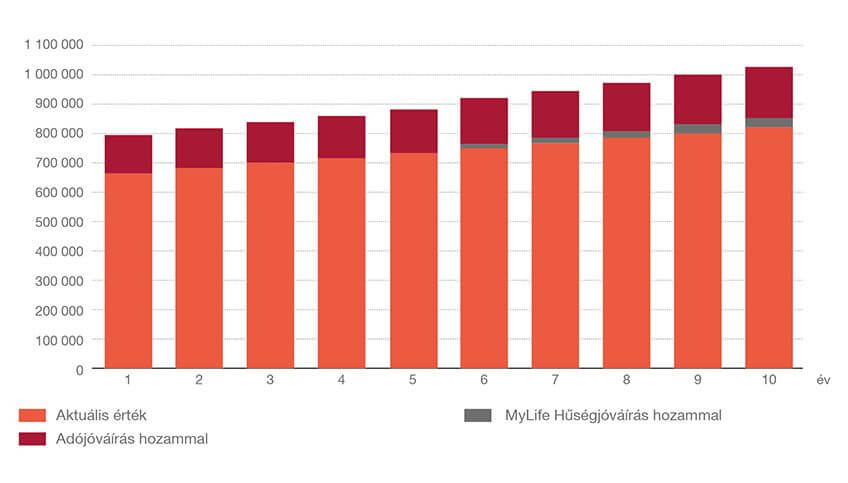

GENERALI MYLIFE EGYSZERI DÍJAS NYUGDÍJBIZTOSÍTÁS ELÉRÉSI ÖSSZEGEI TARTAMONKÉNTI ADÓJÓVÁÍRÁSSAL

SZÁMOLJUNK EGYÜTT!

|

Egyszeri díj 650 000 Ft

|

|

| Tartam | 2. évtől évi 650 000 Ft eseti díj |

| 3 | 2 443 734 Ft |

| 5 | 4 196 729 Ft |

| 8 | 7 059 472 Ft |

Teljesköltség-mutató (TKM):

| 5 év | 2,07%-2,92% |

| 10 év | 1,69%-2,53% |

| 20 év | 1,67%-2,54% |

Felhívjuk a figyelmét, hogy a TKM érték 5 és 20 éves tartam között nem monoton csökkenő. A köztes tartamokra az alábbi TKM értékek vonatkoznak.

6 évre: 1,66% – 2,50%

7 évre: 1,68% – 2,51%

8 évre: 1,67% – 2,51%

9 évre: 1,68% – 2,52%

11 évre: 1,69% – 2,53%

12 évre: 1,69% – 2,53%

13 évre: 1,68% – 2,53%

14 évre: 1,68% – 2,54%

15 évre: 1,68% – 2,54%

16 évre: 1,68% – 2,54%

17 évre: 1,68% – 2,54%

18 évre: 1,68% – 2,54%

19 évre: 1,68% – 2,54%